保険屋さんに相談して学資保険を300万円で契約したけれど、ネットとかで「教育費は1,000万円必要」とか「学資保険はやめた方がいい」と書かれているのを見て

うわぁぁぁ(;・∀・)どうしよう・・・(悩)

ってなってませんか?

そこで今回は「学資保険を契約しちゃったけど、このまま続けていいのかな?」と悩んでいるあなたのために、今後どうすべきか?ファイナンシャルプランナーが解説したいと思います。

もくじ

学資保険で300万円では、正直足りません

たとえば、国公立大学(4年制)へ進学したとします。

そうすると、初年度で82万円+次年度以降は54万円/年。これをトータルすると244万円となるんですが…

これ、入学金と授業料「だけ」ですからね?

入学前の受験料や、教材費、交通費などその他もろもろの出費は含まれていません。それに、もしひとり暮らししたらこれにプラス数百万円かかります。

どうですか?300万円では足りない可能性が高いですね。

sonic

さらに私立も考えているなら、余裕で足りないですね!

学資保険をふやす?でも本当にそんな余裕あるの?

300万円だけでは足りないなら、さらに学資保険を増やす・・・?

いや、増やせるならいいんですよ。でも結構な保険料を払うことになりますよね。しかも2016年から始まったマイナス金利の影響で、学資保険を契約しても残念ながらほんのちょっとしかふえません。

そして、考えてほしいのが「学資保険をさらに増やしても、本当に払い続けられるのか」ということ。

今はお子さんが小さくてあまりお金がかからないので「家計にも余裕あるし、大丈夫~♪」と思っていても、だんだんと大きくなるにつれ、保育料や習い事の費用などがかかってきます。

比較的お金のかからないといわれる小学校も、義務教育とは言えタダではありません。

そして中学校へ上がると部活が始まり、塾へも行くとなると家計が苦しくなり…学資保険の保険料を払えない→解約する人が後を絶ちません。

sonic

そこで、今のあなたにやってもらいたいのが、将来的な家計のシミュレーションです!

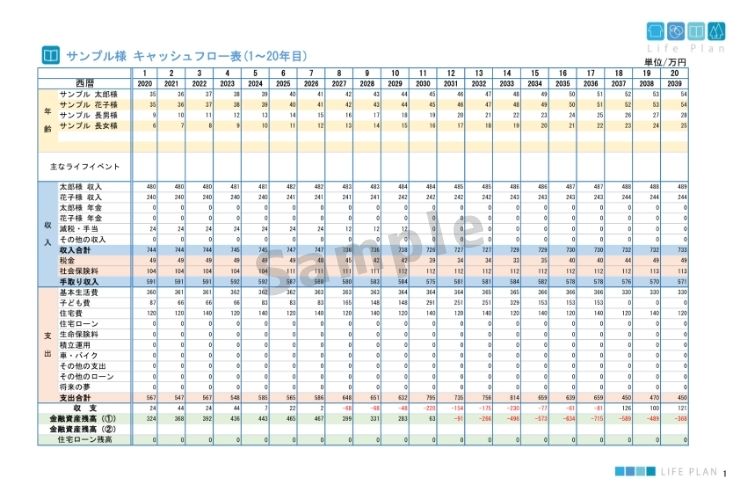

ライフプラン表を作って家計をシミュレーションしてみよう!

今のあなたにぜひやってもらいたいのが「ライフプラン表を作る」ということ。

ライフプラン表とは、家族の年齢やライフイベント、資産額、収入や支出などを書きだした年表のことをいいます。これさえ作れば、

- 子供全員分の教育費は足りるのか?

- 学資保険を増やしても大丈夫か?

- 進学までに家計が破綻することはないか?

などが、一目瞭然!!!

ライフプランさえ作ってしまえば、学資保険を増やしても払えそうなのか?それとも家計が厳しいから現金でコツコツいくべきなのか?または、ジュニアNISAなどの投資も入れるべきなのか?などがわかります。

sonic

さらに「老後資金は足りるのか?」もわかるよ!

とはいえ、ライフプラン表を作るって難しそうですよね。そこでsonicの家計見直し相談室では、ライフプランの相談も承っています。

相談にはzoomを使うので、自宅にいながら相談OK!小さなお子さんがいても気軽に相談できるので、ぜひご利用ください。

まとめ:教育費の見直しは、早い方がいい

昔は「教育費=学資保険を契約しておけばOK」だったのですが、残念ながら今はそんな時代ではありません。

かといって「NISAなど投資ですべて用意する」というのも、実はあんまりおすすめではないんですよね。

では、いったい何が最適解なのか?といえば、それはもう「ご家庭による」としかいいようがないんです。

教育費を使う時期=進学時期は決まっているので、教育費の見直しは早い方がいいです。ってか、気づいた時点で見直さないと

手遅れになるかもしれませんよ?

当ブログでは、この他にも教育費に関する記事をアップしていますので、ぜひご覧くださいね。